Market Risk Evaluator Features

Legen Sie für jeden Marktfaktor fest, wie Sie ihn in der Simulation darstellen wollen.

Ist der Faktor immer positiv oder kann er auch negative Werte annehmen? Ist der Prognosehorizont kurzfristig oder lang? Ist Mittelwert-Rückkehr relevant?

Die Abhängigkeiten zwischen den Faktoren werden vom System auf dieser Vorgabe aus den Marktdaten ermittelt. Im Ergebnis ist das Marktmodell geschlossen.

Das Modell wird vor der Simulation auf den aktuellen Marktdaten kalibriert.

Bei langfristigen Prognosen werden zwischenzeitlich Zahlungen fällig.

Sie geben Strategien an, nach denen die freien Cashflows in der Simulation neu angelegt werden.

Die Simulation beantwortet die Frage, wie groß das Risiko ist und wie es sich zusammensetzt.

Die Entwicklung des Portfoliowerts über den Prognosehorizont erhalten Sie ebenso wie Values at Risk und die Beiträge jedes einzelnen Marktfaktors auf das Portfoliorisiko.

Sie wissen immer, wo das Risiko ist und wo und wie Sie zum Hedgen des Risikos ansetzen müssen.

Definieren Sie Market Shifts und Stress Tests auf den Marktfaktoren und sehen Sie ihre sofortige und zeitversetzte Wirkung auf Ihren Portfoliowert.

Die Erfüllung der aufsichtsrechtlichen Analysepflichten ist damit von technischen Problemen befreit.

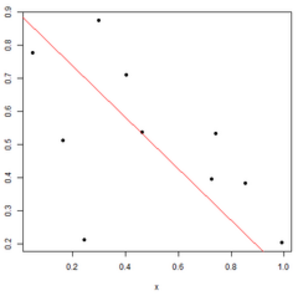

Trifft das Modell die tatsächliche Änderung der Zinsen? Schwankt das Portfolio in einer Bandbreite im Wert wie prognostiziert?

Mit MRE können Sie auf den Marktfaktoren ein portfoliounabhängiges Backtesting machen. Und voll automatisieren.

Auf dem Portfolio machen Sie ein Clean oder Dirty Backtesting. Ebenfalls automatisiert.

Die Prognosehorizonte sind für das Backtesting frei wählbar. Sie sehen genau, ob Sie die kurz-, mittel- und langfristigen Prognosen treffen.